Plusieurs changements sont apportés à la fiscalité des particuliers par la dernière loi de finances, notamment le prélèvement à la source de l'impôt sur le revenu mis à la charge des employeurs.

PRÉLÈVEMENT À LA SOURCE

Afin de moderniser la perception de l'impôt sur le revenu sans en modifier les règles de calcul, un système de prélèvement à la source entre en vigueur le 1er janvier 2018.

• Les salaires feront l'objet d'une retenue opérée directement par l'employeur au fur et à mesure de leur paiement. Les revenus des indépendants (bénéfices non commerciaux, notamment) n'étant, eux, calculés et connus qu'au début de l'année suivante, l'impôt dû fera l'objet d'acomptes, mensuels ou trimestriels, prélevés par l'administration fiscale sur les comptes bancaires des professionnels. Les acomptes étant établis sur la base des derniers revenus taxés.

• Le prélèvement est calculé en appliquant un taux unique, déterminé par l'administration pour chaque foyer fiscal. Par exception, un taux neutre peut être retenu par souci de confidentialité à la demande du salarié. Et les conjoints (mariés ou pacsés) soumis à une imposition commune peuvent, s'ils le souhaitent, opter pour un taux individualisé, calculé sur leurs revenus personnels respectifs.

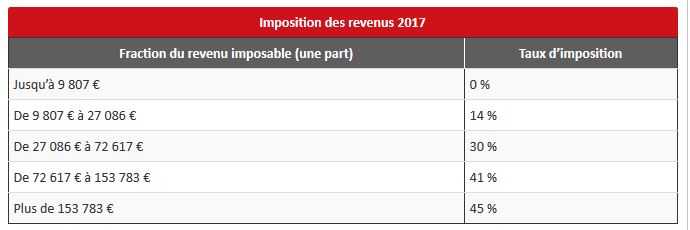

BARÈME DE L'IMPOT SUR LE REVENU

Une nouvelle baisse d'impôt sur le revenu allant jusqu'à 20 % est mise en place dès cette année pour les foyers fiscaux dont le revenu fiscal de référence est inférieur à 20 500 € pour une personne seule et 41 000 € pour les personnes mariées ou pacsées soumises à une imposition commune. Par ailleurs, le barème de l'impôt est revalorisé de 0,1 %.

DÉFISCALISATION IMMOBILIÈRE

DISPOSITIFS PINEL ET CENSI-BOUVARD

Les réductions d'impôt sur le revenu Pinel et Censi-Bouvard sont prorogées d'une année. Ces avantages fiscaux s'appliquent donc aux investissements réalisés jusqu'au 31 décembre 2017.

Mais attention, la prorogation du dispositif Censi-Bouvard ne s'applique pas aux investissements dans les résidences de tourisme classées réalisés à compter du 1er janvier 2017. Ces investissements ouvrant droit à un nouvel avantage (voir ci-dessous). À titre transitoire, les acquisitions de logements en résidence de tourisme réalisées entre le 1er janvier 2017 et le 31 mars 2017 peuvent encore bénéficier de la réduction Censi-Bouvard, à condition qu'un engagement d'acquisition ait été pris au plus tard le 31 décembre 2016.

RÉSIDENCES DE TOURISME

Une réduction d'impôt est créée au titre de la réalisation de travaux de réhabilitation de logements achevés depuis au moins 15 ans situés dans des résidences de tourisme classées. Pour cela, les travaux doivent notamment être votés en assemblée des copropriétaires entre le 1er janvier 2017 et le 31 décembre 2019. L’investisseur devant également s'engager à affecter le logement à la location durant au moins 5 ans à compter de la date d'achèvement des travaux.

Le taux de l'avantage fiscal est alors fixé à 20 % du montant des travaux éligibles (travaux de ravalement, d'amélioration des performances énergétiques, d'accueil des handicapés ...), retenus dans la limite de 22 000 € par logement et pour la période allant du 1er janvier 2017 au 31 décembre 2019. La réduction d'impôt totale ne peut donc excéder 4 400 € par logement sur ces 3 ans.

DISPOSITIF « LOUER ABORDABLE »

Un nouveau dispositif, rebaptisé « louer abordable » au lieu de « Cosse ancien », permet aux propriétaires de logements qui les donnent en location dans le cadre d'une convention signée, entre le 1er janvier 2017 et le 31 décembre 2019, avec l'Agence nationale de l'habitat (Anah) de bénéficier d'une déduction spécifique sur leurs revenus fonciers. Le taux de la déduction varie de 15 % à 70 % selon la tension du marché locatif dans lequel se trouve le logement et le type de convention signée avec l'Anah (loyer intermédiaire, social ou très social). Ce taux de déduction pouvant être porté à 85 % lorsque le logement est donné en location à un organisme public ou privé agréé, en vue de l'hébergement des personnes défavorisées.

EXONÉRATION D'ISF DES BIENS PROFESSIONNELS

Les parts ou actions d'une société soumise à l'impôt sur les sociétés peuvent bénéficier d'une exonération totale d'ISF au titre des biens professionnels. Pour cela, leur détenteur doit remplir un certain nombre de conditions parmi lesquelles figure l'exercice effectif d'une fonction de direction, qui donne lieu à une rémunération normale, représentant plus de la moitié de ses revenus professionnels.

La loi de finances précise que le caractère normal de la rémunération doit s'apprécier par comparaison avec des rémunérations du même type versées au titre de fonctions comparables dans l'entreprise ou dans des entreprises similaires installées en France. Et elle doit être évaluée par rapport aux revenus professionnels tels que les salaires, les bénéfices non commerciaux et les revenus des gérants et associés de l'article 62 du CGI, à l'exception notamment des jetons de présence imposés dans la catégorie des revenus de capitaux mobiliers et des dividendes.

Des critères qui s'appliquent aussi à l'exonération partielle en faveur des titres détenus par les salariés et les mandataires sociaux. Une différence : les jetons de présence sont, cette fois, inclus dans les revenus professionnels.

LOCATIONS DE BIENS ENTRE PARTICULIERS

Les recettes tirées de la location de logements meublés entre particuliers sont désormais soumises au régime social des indépendants (RSI) si leur montant excède 23 000 € par an et que les logements sont loués, pour de courtes durées, à une clientèle de passage (Airbnb, par exemple) ou que l'un des membres du foyer fiscal est inscrit au registre du commerce et des sociétés comme loueur professionnel. Un seuil d'affiliation au RSI est également fixé pour les autres activités de location de biens (voiture, notamment). Ce seuil est égal à 20 % du plafond annuel de la Sécurité sociale (7845,60 € pour 2017).

AUTRES MESURES

Taxation des résidences secondaires : Certaines communes, marquées par un déséquilibre entre l'offre et la demande de logements, pouvaient voter pour l’application d'une majoration de 20 % de la part de taxe d'habitation leur revenant au titre des logements meublés non affectés à l'habitation principale, c'est-à-dire les résidences secondaires. Ces communes peuvent désormais moduler le taux de cette majoration, en principe, entre 5 et 60 %.

Crédit d’impôt transition énergétique : Le crédit d'impôt transition énergétique est prorogé jusqu'au 31 décembre 2017. Et il est cumulable avec un éco-PTZ sans condition de ressources pour les offres de prêt émises depuis le 1er mars 2016.

Economie collaborative : Les plateformes numériques qui permettent de vendre ou louer des biens ou de proposer des services (Airbnb, Blablacar...) devront déclarer à l'administration fiscale les sommes perçues par leurs utilisateurs à compter des revenus réalises en 2019.

Compte PME innovation : Un compte PME innovation est créé pour inciter certains entrepreneurs à réinvestir le produit de la cession des titres de leur société dans des PME de moins de 7 ans.

En contrepartie, l'impôt sur le revenu des plus-values réinvesties est reporté jusqu'à la sortie des actifs du compte. Etant précisé que le contribuable doit toutefois accompagner les sociétés cibles et respecter un nombre très important de conditions.