Les titulaires de revenus non commerciaux sont autorisés, sous conditions, à utiliser ce barème pour les véhicules faisant l’objet d’un contrat de crédit-bail, leasing ou de location, dont les loyers ont été déduits.

Les associés de sociétés, relevant du régime des sociétés de personnes, peuvent également utiliser ces barèmes, pour déterminer les frais de carburants pour leurs trajets domicile-lieu de travail avec leur véhicule personnel, sous réserve d'exercer leur activité professionnelle dans la société et que ces frais ne soient pas déduits du résultat de l’entreprise.

L'option pour la déduction forfaitaire des frais de carburant s'applique obligatoirement à l'année entière et à l'ensemble des véhicules pris en location ou en crédit-bail et utilisés à titre professionnel, mais peut être reconsidérée chaque année.

Les frais réels de carburant ne doivent pas être enregistrés à un compte de charges en comptabilité, mais au compte de l'exploitant ou en « prélèvements personnels ». Une inscription en compte de charge vaut renonciation à l'option, même s’ils sont extournés en fin d’année au compte « prélèvements personnels » ou au compte 108.

L'option pour l'évaluation forfaitaire des dépenses de carburant doit être indiquée expressément sur un état annexe joint obligatoirement à la déclaration n° 2035 sur lequel doivent figurer les éléments concernant le contrat de crédit-bail ou le contrat de location (date des contrats, entreprises ou sociétés bailleresses), le type, l'immatriculation et le nombre de véhicules concernés, le nombre total des kilomètres parcourus (en distinguant ceux effectués pour les besoins de l'activité professionnelle libérale) et le montant forfaitaire des frais de carburant.

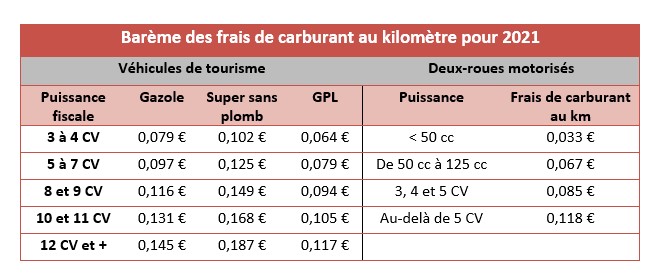

Actualité BOFiP du 9 février 2022 ; BOFiP-BAREME-000003-09/02/2022